Fusiones y Adquisiciones

🎓(M&A): Analizando el Premium y el Riesgo

El ecosistema de Fusiones y Adquisiciones (M&A) es una fuente dual de creación y destrucción de valor. Históricamente, las estadísticas muestran que entre el 50% y el 70% de las adquisiciones fracasan en generar el rendimiento esperado para la empresa compradora. Esta clase explora la tensión fundamental entre la necesidad de pagar una prima significativa y la alta probabilidad de que dicho pago no se traduzca en éxito.

1. La Justificación del Precio Premium: ¿Por qué Pagar Más que la Cotización?

1.1. Valor de Control y Sinergias Operativas

-

Prima de Control (Control Premium): El comprador no solo adquiere un flujo de caja, sino la capacidad de tomar decisiones estratégicas. Un inversor con control está dispuesto a pagar más que un inversor minorista porque obtiene la capacidad de implementar cambios que, presumiblemente, aumentarán la eficiencia y la rentabilidad (ej. cambiar el equipo directivo, reestructurar).

-

Sinergias Operacionales (Coste e Ingreso): Las sinergias representan el valor más citado para justificar la prima.

-

Sinergias de Coste: Se obtienen a través de la eliminación de redundancias (personal, oficinas, sistemas de IT) y las economías de escala (mayor poder de negociación con proveedores). Estas son generalmente las más fáciles de proyectar y lograr.

-

Sinergias de Ingreso: Se generan mediante la venta cruzada (cross-selling) a una base de clientes más amplia o la distribución más eficiente de productos complementarios. Son más difíciles de ejecutar y cuantificar.

-

1.2. Imperativos Estratégicos y Activos Intangibles

-

Valor Estratégico y Posicionamiento: El objetivo principal puede ser obtener un beneficio estratégico único, como la entrada a un nuevo mercado geográfico de manera inmediata, el acceso a una nueva tecnología disruptiva (acquisición de capacidades) o la adquisición de talento clave (adquisiciones acqui-hire).

-

Marca, Reputación o Base de Clientes: Los activos intangibles pueden justificar un precio superior al valor contable. Una marca fuerte, una base de clientes leales o una reputación intachable son difíciles de construir y pueden ser adquiridos instantáneamente.

-

Propiedad Intelectual y Patentes (IP): Poseer tecnología propia o patentes de alto valor otorga una ventaja competitiva significativa y legalmente protegida, por la cual el comprador está obligado a pagar una cantidad extra para asegurar su monopolio temporal.

-

Potencial de Crecimiento (Oportunidades Futuras): El comprador puede tener una visión superior sobre las perspectivas de crecimiento futuro de la empresa objetivo que el mercado aún no ha descontado. Pagar una prima es una apuesta por la rápida captura de ese potencial antes que los competidores.

1.3. Factores Financieros y Defensivos

-

Infravaloración por el Mercado: El comprador puede creer firmemente que la empresa está infravalorada por el mercado público, y está dispuesto a pagar más cerca de su valor intrínseco "real" calculado por el adquirente.

-

Beneficios Fiscales: La adquisición puede otorgar ventajas fiscales, como la capacidad de aprovechar pérdidas fiscales acumuladas que compensen futuros beneficios del adquirente.

-

Prevención de Adquisición Rival (M&A Defensivo): Pagar un precio elevado puede ser necesario para evitar que un competidor estratégico adquiera la empresa, lo que le otorgaría una ventaja competitiva decisiva.

2. El Riesgo de la Destrucción de Valor

A pesar de que todas las primas se justifican con la expectativa de generar valor, la realidad empírica muestra que la mayoría de los compradores no logran recuperar su inversión. Esto se debe a problemas estructurales en el proceso de M&A y errores de ejecución.

2.1. El Poder Asimétrico del Vendedor

-

El Vendedor Controla el Momento (Timing): En la mayoría de los casos, la venta es voluntaria. Los propietarios y accionistas esperan la cúspide de las condiciones de mercado (ciclos alcistas), cuando sus múltiplos de valoración son máximos. El comprador, ansioso por crecer o desplegar capital, tiene pocas opciones más que aceptar un precio premium inflado, a menudo en el peor momento cíclico.

-

Asimetría de Información (El Problema de la Información Oculta): No importa cuán exhaustiva sea la Debida Diligencia (Due Diligence), el equipo directivo de la empresa vendedora siempre tendrá un conocimiento más profundo y detallado de las debilidades operacionales, los riesgos legales, los pasivos contingentes y los problemas culturales de la empresa. El comprador paga, en parte, por una información que no es completa.

-

Exigencia del Premium: El adquirente no solo compite con otros posibles compradores, sino que debe convencer a los accionistas de vender. Esto implica que el precio ofrecido debe ser significativamente superior al valor de mercado actual para vencer la inercia y la preferencia de mantener la acción, garantizando que el coste de la adquisición sea alto desde el principio.

2.2. Errores Comunes de Ejecución

Muchas adquisiciones fracasan porque la ejecución es deficiente, anulando cualquier sinergia potencial.

-

Sobrepago Excesivo (Winner's Curse): Este es el error más común. Surge en subastas competitivas donde la empresa adquirente sobreestima las sinergias o subestima los costes de integración. Cuando la prima pagada es demasiado alta, las expectativas de retorno son imposibles de cumplir, incluso si la integración es perfecta.

-

Falta de Integración y Disrupción Operacional: La fase de Integración Post-Fusión (PMI) es el campo de batalla donde se gana o se pierde el valor. Si la adquirente no logra fusionar adecuadamente sistemas de IT, procesos, cadenas de suministro o equipos de venta, pueden surgir problemas operativos masivos que paralizan a ambas compañías durante meses o años.

-

Subestimar Riesgos y Pasivos Financieros: Una debida diligencia financiera superficial puede llevar a comprar una compañía con una estructura de capital frágil o con pasivos ocultos no revelados durante la negociación, resultando en un aumento repentino de la deuda o los costes de reestructuración para el comprador.

-

No Evaluar la Cultura Organizacional (El Choque de Culturas): La incompatibilidad cultural es una de las principales causas de fracaso. Si la cultura de la empresa adquirente (ej. burocrática y lenta) choca con la de la adquirida (ej. innovadora y ágil), el talento clave y los equipos de liderazgo pueden abandonar la compañía, llevándose consigo la propia base de valor (el "talento" o la "tecnología") por la que se pagó la prima.

3. La Clave del Éxito: Estrategia, Disciplina y Ejecución

Las adquisiciones son un motor de crecimiento para las empresas. La respuesta a "¿Por qué continúan persiguiendo adquisiciones?" radica en el potencial de éxito cuando se ejecutan de manera estratégica y disciplinada, creando un valor significativo para los accionistas que ninguna otra estrategia (orgánica) puede lograr.

Para que una M&A pague su prima y genere valor, debe seguir un proceso riguroso:

-

Claridad Estratégica: La adquisición debe estar alineada con una tesis estratégica clara y comprobada, y no ser solo una oportunidad oportunista para gastar efectivo.

-

Debida Diligencia Rigurosa (DD): Debe ir más allá de los números, incluyendo la DD operacional, tecnológica y cultural. El objetivo es identificar los "destructores de valor" antes de cerrar la transacción.

-

Disciplina de Precio: El comprador debe establecer un precio máximo (valor de reserva) basado en proyecciones realistas de sinergias y mantenerse firme para evitar la maldición del ganador (Winner's Curse), incluso si esto significa retirarse de la subasta.

-

Plan de Integración Post-Fusión (PMI) Detallado:

-

Liderazgo y Estructura: Nombrar rápidamente a un líder de integración dedicado.

-

Retención de Talento: Implementar planes de retención agresivos para el talento clave.

-

Comunicación: Ser transparente con los empleados y el mercado para reducir la incertidumbre y la fricción.

-

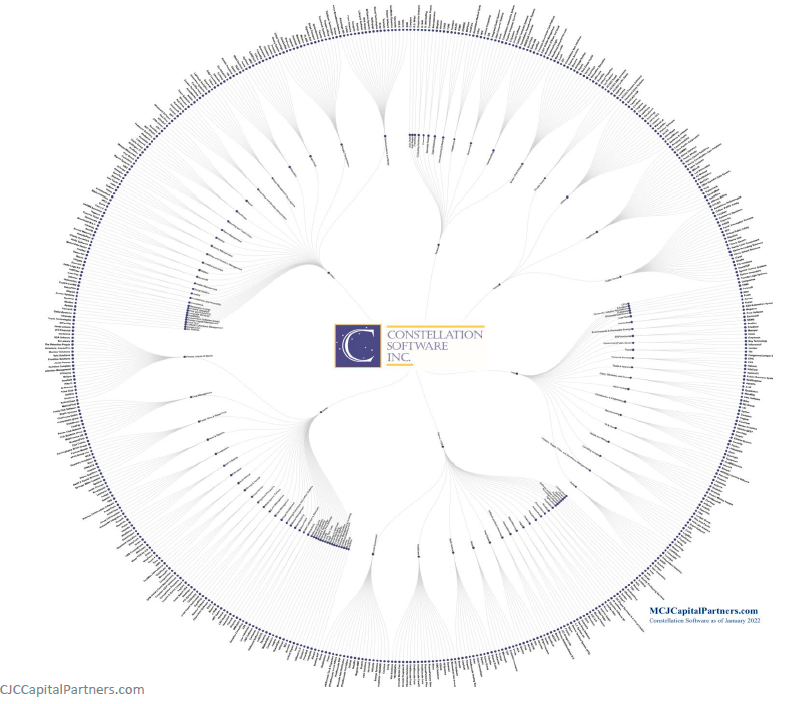

Veamos4. elEjemplo ejemplode de:éxito: Constellation Software

Constellation Software Inc. (CSI)CSU) es una empresa canadiense fundada en 1995 por Mark Leonard. Su modelo de negocio se basa en adquirir empresas de software de nicho y permitirles operar de forma independiente.

Estrategia de Adquisición

CSI ha logrado un crecimiento extraordinario gracias a su estrategia de adquisiciones, basada en:

- Comprar empresas de software especializadas en sectores con alta recurrencia de ingresos.

- Focalizarse en empresas que ya son rentables y no startups.

- No imponer cambios drásticos en la administración ni en la cultura.

- Mantener una gestión descentralizada, donde cada empresa adquirida sigue operando con autonomía.

RESULTADOS.

Resultados. Gracias a esta estrategia, CSICSU ha logrado:

- Adquirir más de 500 empresas en diferentes sectores.

- Multiplicar su valor en bolsa más de 100 veces desde su fundación.

- Generar altos retornos para los accionistas con un enfoque disciplinado de inversión.

Las adquisiciones pueden ser una estrategia altamente efectiva para expandir una empresa y mejorar su competitividad, pero requieren un análisis detallado y una ejecución estratégica.

El caso de Constellation Software demuestra que una adquisición exitosa se basa en:

- Disciplina en la compra, pagando precios razonables.

- Selección cuidadosa de objetivos de adquisición.

- Integración mínima, permitiendo a las empresas adquiridas operar con autonomía.

Para los inversionistas, analizar la estrategia de adquisiciones de una empresa es crucial antes de invertir en ella. Si una compañía adquiere otras con un enfoque desorganizado o sin una planificación clara, el riesgo de perder valor es alto.

Aquí te dejo un enlace al apartado de Compounders o Roll-ups, para que profundices en este tema:

https://es.stockinvestingroom.com/books/sectores-y-kpis/page/compounders-roll-up